Zadłużenie to pozornie krępujący temat. Jak się jednak okazuje, Polacy rozmawiają o swoich problemach. Z kim dzielimy się trudnymi informacjami? Pierwszą osobą jest zawsze partner lub partnerka, przy czym to kobiety przejmują się problemem finansowym zdecydowanie bardziej. Więcej szczegółów zdradza raport „Sytuacja materialna Polaków”, zrealizowany na zlecenie Lindorff SA.

Czy jesteśmy skłonni rozmawiać?

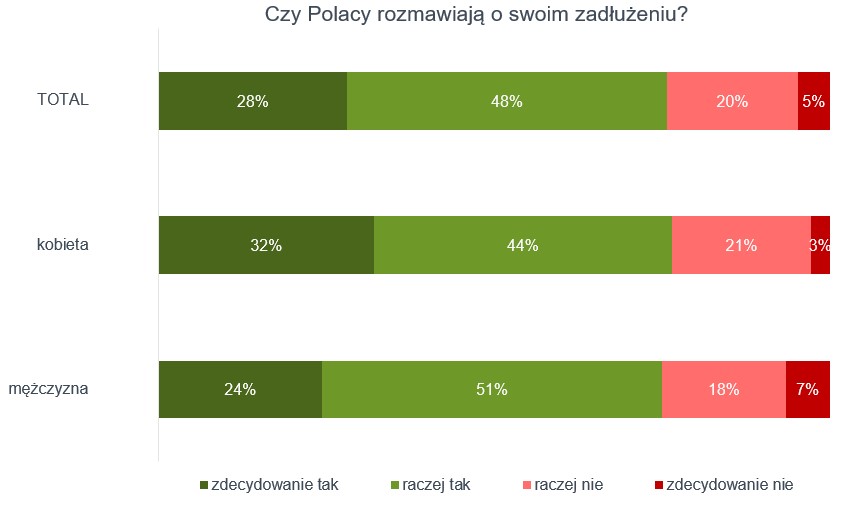

Badani, którzy przyznali się do obecnych lub wcześniejszych problemów z zadłużeniem, zostali zapytani, czy decydują się na rozmowy dotyczące swojego zadłużenia. 28% stwierdziło, że otwarcie rozmawia o swoich problemach, natomiast aż 48% ankietowanych wybrało odpowiedź „raczej tak”, przyznając, że zazwyczaj podejmuje taką tematykę rozmów. 1 na 5 badanych raczej nie rozmawia na temat swojego zadłużenia, a 5% stanowczo unika tematu kłopotów finansowych. Jeśli podzielimy odpowiedzi na kobiece i męskie, odnotujemy większy procent kobiecych wskazań przy odpowiedzi „zdecydowanie tak” – o 8 punktów procentowych więcej niż u mężczyzn.

Z kim rozmawiamy?

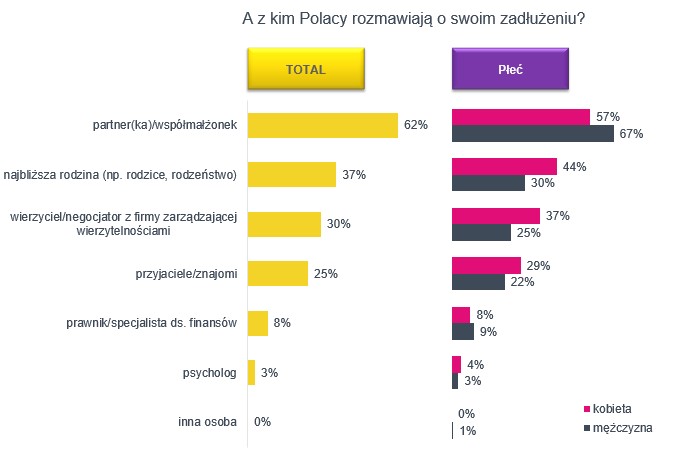

Badani zostali również poproszeni o wskazanie z kim rozmawiają o swoim zadłużeniu, jeśli już się na to decydują. 62% respondentów wskazało na partnera/partnerkę lub współmałżonka/współmałżonkę. Ta odpowiedź zdominowała pozostałe, gdyż wskazanie na drugim miejscu – najbliższa rodzina (np. rodzice, rodzeństwo) – uzyskało 37% deklaracji (25 punktów procentowych mniej). Co ciekawe, na podium znalazł się jeszcze wierzyciel/negocjator z firmy zarządzającej wierzytelnościami z 30% wskazań. Na dalszych pozycjach pojawiły się takie odpowiedzi jak „przyjaciele/znajomi” (25%), „prawnik/specjalista ds. finansów” (8%) czy „psycholog” (3%). Największe różnice w podziale odpowiedzi na płeć widać w przypadku wskazania „najbliższa rodzina”, odchylenie od odpowiedzi ogólnej wynosi w obu przypadkach 7% (44% odpowiedzi kobiet; 30% mężczyzn). Również 7 punktów procentowych więcej w stosunku do odpowiedzi ogólnej zauważymy przy kobiecej deklaracji „wierzyciel/negocjator z firmy zarządzającej wierzytelnościami”, która wyniosła 37%.

Jak wykazują powyższe wyniki, raczej nie boimy się rozmawiać o swoim zadłużeniu, jednak najczęściej robimy to ze swoim życiowym partnerem/partnerką. Rzadziej z najbliższą rodziną i profesjonalnym negocjatorem, choć ten ostatni wyprzedził w tej kwestii przyjaciół i bliskich znajomych. Różnice w odpowiedziach kobiet i mężczyzn nie są znaczące, jednak można wysnuć dość ogólną konkluzję – kobiety są nieco bardziej otwarte na rozmowy o swoim zadłużeniu.

W jaki sposób?

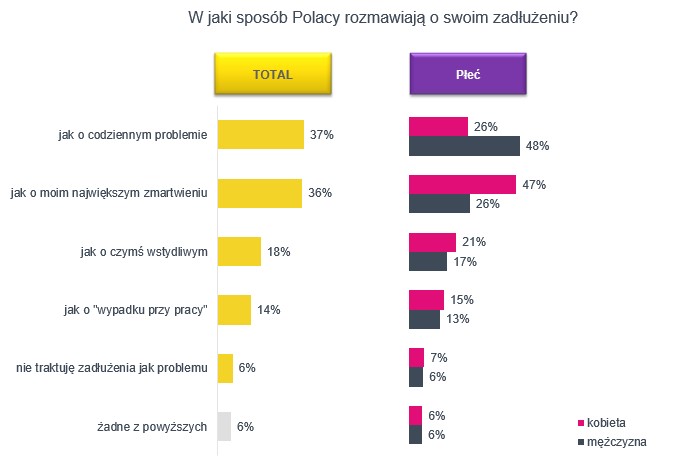

A jak myślimy o swoim zaległym zobowiązaniu? Co ciekawe, dwa pierwsze miejsca z niemal identycznym wynikiem zajęły skrajne odpowiedzi: „jak o codziennym problemie” z 37% wskazań oraz „jak o moim największym zmartwieniu z 36% odpowiedzi. Skąd taki wynik? Rozwiązanie sugeruje podział odpowiedzi na kobiece i męskie, bowiem 48% badanych mężczyzn traktuje zobowiązanie jak codzienny problem, kiedy tylko 26% badanych pań myśli podobnie. Natomiast zadłużenie jest największym zmartwieniem dla 47% ankietowanych kobiet, a jedynie 26% mężczyzn.

Na dalszych miejscach znalazły się także sposób mówienia o zadłużeniu jak o czymś wstydliwym (18%) czy w kontekście „wypadku przy pracy” (14%).

Co robię?

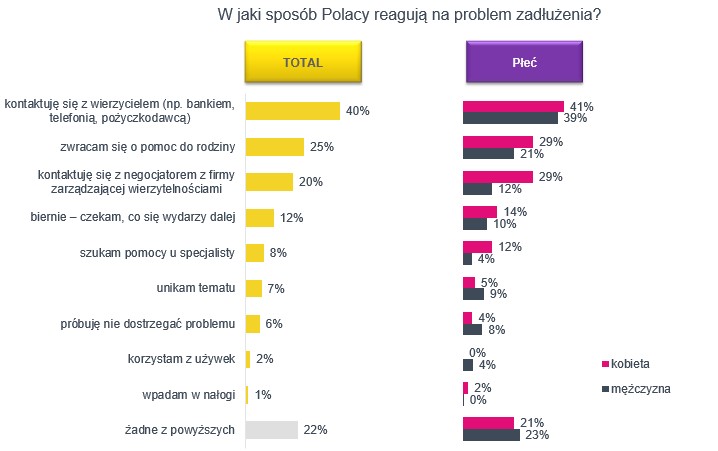

Ostatnie z pytań postawione przed ankietowanymi brzmiało: „Jak reagujesz na problemy ze spłaceniem zadłużenia?”. 40% badanych stwierdziło, że kontaktuje się z wierzycielem (np. bankiem, telefonią czy pożyczkodawcą). ¼ respondentów deklaruje zwracanie się po pomoc do rodziny. 1 na 5 ankietowanych próbuje skontaktować się bezpośrednio z negocjatorem z firmy zarządzającej wierzytelnościami. Ponad 1 na 10 badanych jest w takiej sytuacji bierna i czeka na rozwój sytuacji. Przy wszystkich najpopularniejszych odpowiedziach to kobiety częściej wskazywały na zaproponowane sugestie, choć różnica w stosunku do męskich wskazań nie przekracza 8 punktów procentowych, oprócz odpowiedzi wskazującej na kontakt z negocjatorem – tej odpowiedzi udzieliło 29% kobiet i tylko 12% mężczyzn. Po raz kolejny ta tendencja podkreśla, że to kobiety częściej niż mężczyźni przejmują się zadłużeniem, które stanowi dla nich problem nie tylko finansowy, ale także emocjonalny.

Jak uniknąć spirali zadłużenia?

Posiadanie niespłaconego w terminie zobowiązania może przytrafić się każdemu. Instytucje zajmujące się odzyskiwaniem wierzytelności zdają sobie z tego sprawę i oferują szeroki wachlarz rozwiązania problemu: od klasycznego kontaktu z przedstawicielem firmy po indywidualne dostosowanie rat spłaty w serwisie internetowym (np. Lindorff24) bez udziału osób trzecich. Jednakże w świadomości konsumenckiej nadal funkcjonują przekonania, które nie wpływają korzystnie na nasze zachowania w sposobach radzenia sobie z problemami finansowymi. Czego zatem się wystrzegać?

- Nie zaciągaj kolejnych zobowiązań – Jeśli mamy problemy ze spłatą obecnych zobowiązań, zdecydowanie nie powinniśmy rozważać zaciągania kolejnych w celu spłaty aktualnych. To tylko pozornie wygodne rozwiązanie, które w efekcie może pogłębić nasze problemy. Takie wyjście nie tylko rozciągnie w czasie naszą spłatę, ale także pozbawi nas większej ilości pieniędzy – przez oprocentowanie każdego kolejnego zobowiązania.

- Dotrzymuj warunków umowy – Coraz częściej, aby zagwarantować konsumentowi atrakcyjne oprocentowanie, instytucje finansowe wymagają od klienta, by ten spełnił dodatkowe warunki związane z zaciągnięciem zobowiązania. To np. wymóg utrzymywania salda na koncie o określonej wartości przez czas trwania umowy. Często zapominamy o tych szczegółach i bagatelizujemy pozornie mało istotne elementy umowy. Należy pamiętać, że w świetle prawa każdy z nich jest równie istotny, a niedotrzymanie zadeklarowanych warunków może skutkować zwiększeniem kwoty, którą jesteśmy winni za skorzystanie z usługi.

- Przeanalizuj, czy stać cię na kredyt – Nawet jeśli obecnie nie posiadasz żadnych zobowiązań, nie oznacza to, że bez zastanowienia możesz z niego skorzystać. Przed skorzystaniem z takiego rozwiązania dokładnie podsumuj swoje wszystkie bieżące wydatki, dodaj do tego „rezerwę” – 30% swojego wynagrodzenia na niespodziewane wydatki, takie jak naprawa samochodu czy kupno leków. Jeśli poza tymi kosztami dysponujesz dodatkową kwotą, skonsultuj z przedstawicielem banku, czy starczy ona na ratę potencjalnego zobowiązania.

Raport zrealizowany na zlecenie firmy Lindorff SA – badanie ilościowe realizowane techniką CAWI – przeprowadzone wśród członków społeczności badawczej Zymetrii. Realizacja badania: 20.01.2017 – 24.01.2017 r, N=551.