Potrzebne są silne zachęty finansowe do długoterminowego oszczędzania. Niezbędna jest też edukacja finansowa Polaków, ale przyniesie ona efekty dopiero za kilkadziesiąt lat – uważają specjaliści zajmujący się systemem emerytalnym oraz przedstawiciele rynku finansowego. Ich zdaniem, problem tkwi w tym, że przedkładamy bieżącą konsumpcję nad myślenie o zapewnieniu sobie godziwej starości.

O tym co zrobić, by zwiększyć stopę oszczędzania i tym samym odciążyć państwowy system emerytalny i wesprzeć gospodarkę eksperci rozmawiali w redakcji “Rzeczpospolitej” podczas debaty “Jak przekonać Polaków do długoterminowego oszczędzania?”.

O tym co zrobić, by zwiększyć stopę oszczędzania i tym samym odciążyć państwowy system emerytalny i wesprzeć gospodarkę eksperci rozmawiali w redakcji “Rzeczpospolitej” podczas debaty “Jak przekonać Polaków do długoterminowego oszczędzania?”.

Profesor Małgorzata Bombol z Instytutu Bankowości SGH w Warszawie zwróciła uwagę, że aż 55% polskich gospodarstw domowych nie posiada żadnych oszczędności. Natomiast jeśli już gospodarstwo domowe oszczędności posiada, nie przekraczają one poziomu rzędu 1/3 jego miesięcznych dochodów, czyli są bardzo niewiele.

Jacek Bartkiewicz, członek zarządu Narodowego Banku Polskiego podkreślił, że badania NBP wskazują, że Polacy nie mają długofalowych konkretnych celów oszczędzania.

Eksperci zgodzili się też, że niezbędna jest edukacja finansowa społeczeństwa, którą powinno się zająć nie tylko państwo, ale także pracodawcy czy związki zawodowe.

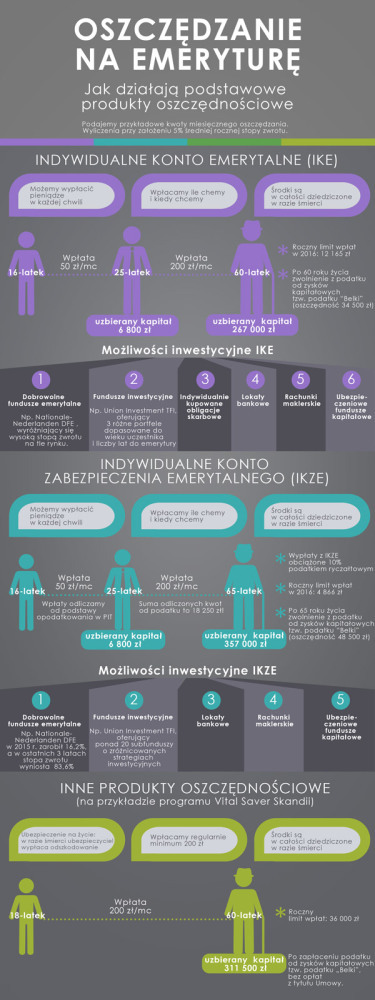

Krzysztof Pietraszkiewicz, prezes Związku Banków Polskich wskazywał, że obecna konstrukcja trzeciego filara jest niewystarczająca, a produkty takie jak Indywidualne Konto Emerytalne czy Indywidualne Konto Zabezpieczenia Emerytalnego choć mają wbudowane zachęty, to są one zbyt małe i trzeba je poszerzyć.

IKE umożliwia gromadzenie pieniędzy i inwestowanie ich na rynku kapitałowym poprzez wiele produktów finansowych. Po osiągnięciu 60. roku życia mamy możliwość wypłaty naszych oszczędności bez konieczności zapłacenia 19% podatku od zysków kapitałowych. Podobną zachętę zastosowano w przypadku IKZE, ale tam zwolnienie następuje po 65. urodzinach. Ponadto wpłaty na konto IKZE możemy odliczyć od podstawy opodatkowania, co umożliwia uzyskanie bieżącej korzyści podatkowej.

Zaliczane do trzeciego filara zarówno IKE jak IKZE możemy prowadzić w wybranej przez nas formie. Może to być fundusz inwestycyjny, ubezpieczeniowy fundusz kapitałowy, dobrowolny fundusz emerytalny lokata bankowa bądź rachunek maklerski.

Oszczędności gromadzone w trzecim filarze emerytalnym są naszymi prywatnymi środkami. W związku z tym podlegają dziedziczeniu.